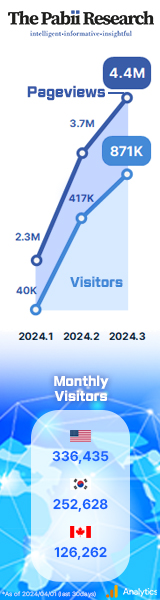

2024년 아이비리그 기금 운용 수익 전망 ‘비관적’

지난해 8개 대학 기금운용 수익, 10년간 최저치 기록 포트폴리오 1/3 비중 사모자산도 손실분 상쇄 어려워 상장시장 변동성 확대 등으로 내년 수익도 저조할 듯

미국 아이비리그의 대학들이 투자 수익 악화로 인해 기금 운용에 어려움을 겪고 있다. 실제 아이비리그 대학의 2022 회계연도 기금운용 수익은 최근 10년간 가장 낮은 수치를 기록했다. 여기에 최근 사모자산에 대한 밸류에이션이 이뤄지고 있어 수익률을 회복하기까지는 다소 시간이 걸릴 것으로 전망된다.

지난해부터 아이비리그 대학 기금운용 수익 하락

프린스턴대학교의 2023 회계연도 기금운용 수익은 -1.7%로 아이비리그 8개 대학 중 최저치를 기록했다. 최근 10년간 연평균 수익률인 10.8%와 비교하면 투자 수익이 크게 악화된 것이다. 다른 대학들도 지난 10년간 연평균 10%대의 수익률을 기록했지만 지난해부터 기금운용 수익이 크게 나빠졌다. 고금리가 이어지는 가운데 상장시장의 변동성 확대와 사모자산에 대한 밸류에이션이 영향을 미친 것으로 보인다.

일반적으로 사모시장의 수익은 상장시장을 넘어서는 경향이 있다. 하지만 지난해 상장시장에서 투자 손실을 기록한 아이비리그 대학들이 사모시장에서의 투자를 통해 그간의 손실분을 상쇄하고 전체 수익률을 끌어올리는 데는 한계가 있을 것으로 보인다. 더욱이 투자 전문가들이 올해 하반기부터 주식시장이 회복세로 돌아설 것이란 전망을 내놓고 있어 PE(사모펀드)나 VC(벤처캐피탈)가 아이비리그 대학들의 기금운용에서 주요 포트폴리오가 되지는 않을 것으로 예상된다. 기금운용 전문 투자컨설팅사인 GEM(Global Endowment Management)의 맷 뱅크(Matt Bank) 부사장도 “앞으로 18~24개월내 주식시장이 회복할 것으로 전망된다”며 “하지만 VC 분야에서 PE가 포트폴리오 수익을 주도할 가능성은 희박하다”고 진단했다.

사모시장 밸류에이션 지연, 수익 변동폭 작아

하버드 매니지먼트 컴퍼니(Harvard Management Company)의 CEO 나브 나르베카(Narv. P. Narvekar)는 2023년 연례보고서에서 “사모자산에 대한 밸류에이션이 지연되는 가운데 투자시장의 엑시트(투자금회수)가 둔화되고 있어 대학기금의 투자 수익률 하락이 완전히 가시회되는 데까지는 다소 시간이 걸릴 것으로 전망된다”고 설명했다. 다만 대부분의 대학들이 마이너스 수익을 기록한 2022 회계연도에 비해 2023 회계연도의 기금운용 수익은 다소 개선된 것으로 나타났다. 하버드대학교의 2023 회계연도 기금운용 수익은 2.9%를 기록했다. 최근 10년간 연평균 수익률에는 못 미치지만 2022 회계연도 -1.8%에 비해 상승했다. 컬럼비아대학교도 4%의 수익률을 기록하면서 전년도 -7.6%에 비해 크게 상승했다.

전체 포트폴리오 수익과 달리 PE와 VC 부문은 사모자산에 대한 밸류에이션이 지연되면서 투자 수익의 변동성이 크지 않았다. 실제 2023 회계연도 아이비리그 대학의 기금운용 수익을 보면 PE는 미미한 수준의 수익을 거뒀으며 VC는 소폭의 투자 손실을 기록했다. 반면 지난해 주식시장의 경우 미국 연방준비제도(Fed)의 금리 인상 기조, 주요국 간의 지정학적 긴장 고조, 경기 침체 장기화에 대한 우려 등이 영향을 미치면서 수익률이 악화됐다.

지수별로는 S&P500, 나스닥(Nasdaq), 그리고 다우존스 산업평균지수가 각각 18.1%, 33.1%, 8.9% 하락하며 2008년 금융 위기 이후 가장 큰 손실을 기록했다. 글로벌 투자 전문 연구기관 피치북이 공개한 ‘2023년 3분기 미국 PE 현황’ 데이터에 따르면 올해 3분기까지 PE 매입가 최고치는 2021년과 비슷한 수준을 유지했다. 이는 상장시장에서의 투자 손실이 사모시장에서의 기업 가치에 반영되기까지 1년여의 시간이 소요됐음을 의미한다. 실제 해당 기간 동안 사모시장에서 기업 가치는 전년 대비 16.5% 하락한 것으로 나타났다.

아이비리그 대학의 기금운용 포트폴리오를 보면 사모시장과 비유동사자산 투자의 비중이 약 3분의 1을 차지한다. 이와 관련해 뱅크 CEO는 “상장시장에서 투자 수익이 하락했음에도 PE가 안정세를 보이면서 전체 포트폴리오 수익 악화에 대한 충격을 완화할 수 있었다”며 “PE나 VC에 대한 투자를 확대함으로써 전체 수익률의 변동성을 줄이려는 대학들이 늘어나고 있다”고 설명했다.

PE·VC 투자가치 하락으로 내년 수익 개선 어려워

다만 일각에서는 사모자산에 대한 밸류에이션을 신뢰할 수 없다는 지적도 나온다. 헤지펀드인 AQR 캐피탈 매니지먼트(AQR Capital Management)의 설립자 클리프 애스니스(Cliff Asness)는 국제 금융 잡지 인스티튜셔널 인베스터(Institutional Investor)의 기고문에서 사모자산에 대한 밸류에이션을 ‘변동성 세탁’이라고 비판하면서 시가 평가나 비유동성에 대한 충분한 검토 없이 이뤄지는 투자나 자산가치 평가는 허구에 불과하다고 지적했다.

이런 가운데 2024년 아이비리그 대학들의 기금운용은 상장시장에서의 수익률 회복과 사모자산에 대한 밸류에이션에 모두 대응해야 할 것으로 보인다. 특히 사모자산의 투자 가치가 계속해서 하락하는 가운데 고금리가 이어지면서 거래에 제약이 있을 것으로 예상된다. 커먼펀드(Commnfund)의 OCIO 팀 예이츠(Tim Yates)는 향후 PE시장의 전망과 관련해 “단기의 투자수익이 장기적인 기대 수익에 비해 저조할 것”이라면서 “2024년 PE와 VC의 거래와 엑시트 환경이 나아지지 않는 상황에서 상장시장의 변동성이 지속된다면 아이비리그 대학들의 기금운용 수익은 개선되지 않을 가능성이 높다”고 진단했다.