KKR의 글로벌 아틀란틱 지분 확대 발표, PE와 보험사 합종연횡

PE들 안정적 유동성 확보 위한 보험사 투자 기조 유지 보험사도 PE 인수 반겨, 역마진 문제 해소의 구원 투수 다만 자산 건전성 우려 시각도 존재

글로벌 3대 사모투자펀드(PE) 운용사인 KKR(Kohlberg Kravis Roberts)이 글로벌 아틀란틱(Global Atlantic)의 지분을 매입한다. 업계에서는 이를 두고 보험사의 자금 운용 능력 감소와 고수익을 추구하는 PE의 조달 창구가 만난 접합점으로 해석한다.

팬데믹 이후 늘어난 PE의 보험사 투자, 올해도 증가세 유지

지난달 29일 KKR은 2021년 경영 지배권을 획득한 생명 보험사 글로벌 아틀란틱의 지분 잔량 37%를 27억 달러(약 3조5,600억원)에 매입할 예정이라고 밝혔다. 해당 투자를 통해 글로벌 아틀란틱의 기업 가치는 70억 달러(약 9조2,400억원)를 상회할 것으로 기대된다. 이는 2021년 거래에서 평가받은 47억 달러(약 6조2,000억원)의 기업가치를 크게 넘어선 수치다. 이번 거래는 KKR이 지난 4년 동안 PE의 많은 관심을 받아 온 보험 업계에서 입지를 강화하기 위한 포석으로 풀이된다. 앞서 KKR은 2017년 퀘백연기금(CDPQ)과 공동 인수한 보험 중개업체인 USI 손해보험(USI Insurance Services)에도 10억 달러(약 1조3,200억원) 이상을 투자하며 지분을 늘린 바 있다.

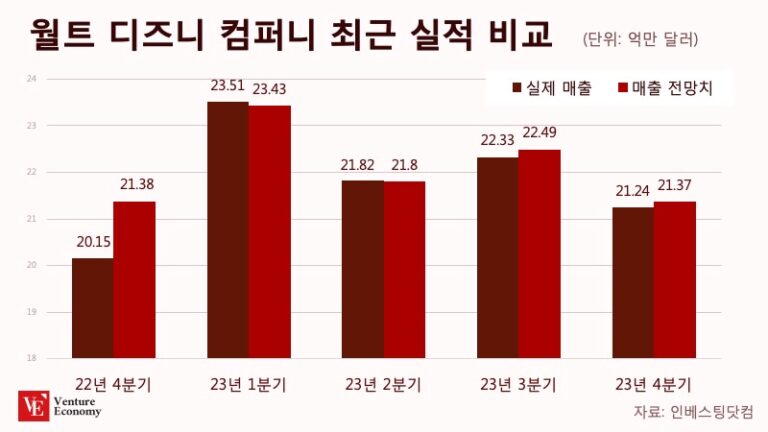

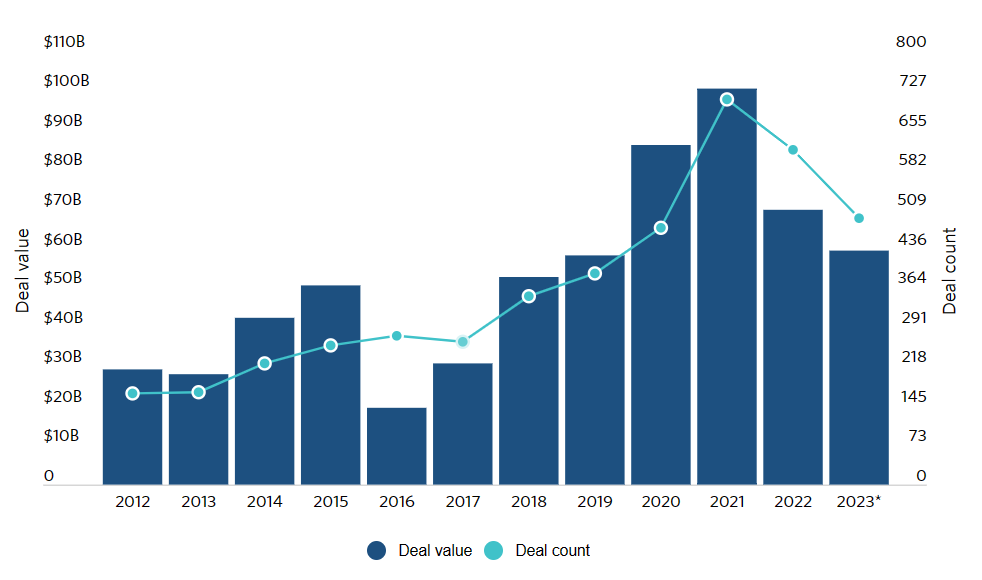

글로벌 투자 전문 연구기관 피치북의 데이터에 따르면 2021년 PE들의 보험사 투자는 709건에 이르며 거래 가치는 1,002억 달러(약 132조2,000억원)로 정점을 찍었다. 올해는 지난달 13일까지 490건의 거래가 체결됐으며 거래 가치는 593억 달러(약 78조2,700억원)로 팬데믹 이전 수준을 넘어선 것으로 집계됐다.

자금 조달 침체, 유동성 자산 확보 위한 투자

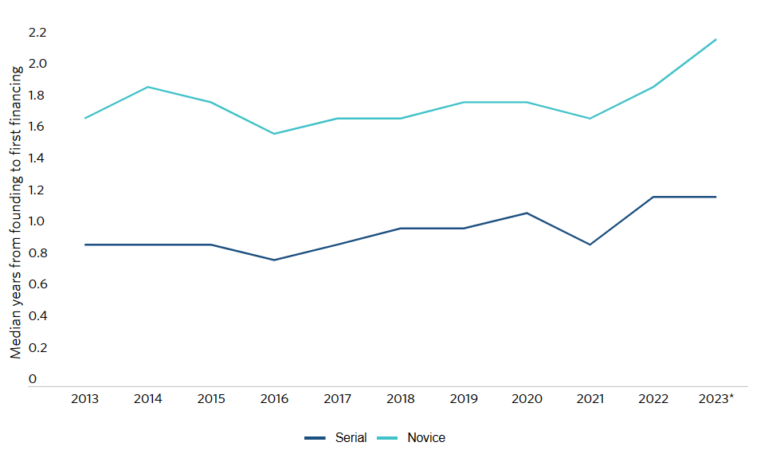

KKR의 이번 투자는 PE 시장이 엑시트(투자금회수)에 어려움을 겪고 있는 시기에 나온 것으로, 유동성 자산 확보를 위한 방안으로 풀이된다. 실제로 피치북의 2023년 3분기 미국 PE 현황에 따르면 3분기에 발표된 PE 엑시트는 441억 달러(약 58조1,200억원)로 2021년 2분기 정점 대비 약 84% 감소했다. PE의 자금 조달 속도 또한 올해 둔화한 것으로 나타났다. 현재까지 마감된 PE 기금은 258개로, 이는 지난해의 35%에 불과한 수치다. 이에 대해 피치북의 리드 PE 분석가 팀 클라크(Tim Clarke)는 “PE 엑시트의 정체와 자금 조달의 둔화는 GP(무한책임투자자)들의 운용자산(AUM)확대와 수수료 수익 증가를 저해할 것”이라고 말했다.

KKR뿐만 아니라 다른 PE들도 대규모 자산을 보유한 보험 회사를 안정적인 유동성 창구로 적극 활용하고 있다. 일부 PE는 보험사를 자본 유입의 중요한 원동력으로 삼기도 한다. 아폴로 글로벌 매니지먼트가 대표적이다. 미국의 글로벌 인수합병(M&A) 전문기업 아폴로 글로벌 매니지먼트(Apollo Global Management·이하 아폴로)가 지난해 보험 부문을 통해 조달한 금액은 580억 달러(약 76조5,600억원)에 이른다. 이는 아폴로 운용자산의 절반가량에 해당하는 수치다. 세계 최대 PE 블랙스톤(Black Stone) 역시 동일한 방법으로 올해 220억 달러(약 29조원)를 조달했다. WSJ(월스트리트저널)는 이를 ‘슬로우 머니와 패스트 머니의 결합’이라고 지칭했다.

PE가 투자한 보험사, 자산 건전성에 빨간불

다만 일각에선 PE와 보험사의 합종연횡으로 인한 우려의 시각도 존재한다. 지난달 7일(현지시간) 영국 파이낸셜타임스는 IMF(국제통화기금)의 통계를 인용해 2021년 기준 미국 전체 생명보험업계 자산의 10% 수준인 8,500억 달러(약 1,108조8,250억원)가 아폴로, 블랙스톤, 칼라일, KKR그룹 등 주요 PE의 소유라고 지적했다. 이는 2011년 670억 달러(약 87조4,015억원) 수준에서 12년 동안 11배 이상 불어난 수치다.

문제는 PE 회사들의 자본이 들어간 생명보험회사들이 버뮤다처럼 규제가 덜한 지역에서의 해외 영업을 크게 늘려왔다는 점이다. 이에 IMF는 “PE가 투자한 보험사의 자산운용 방식이 다른 실물경제에 어떻게 영향을 미칠 수 있는지 시스템 리스크 차원까지 분석해야 한다”고 조언했다. 이어 “보험사가 규칙이 덜 엄격한 지역으로 사업을 이전해 규제 차익을 얻으려 하고 있다”며 “이를 제한하기 위해 전 세계적으로 일관된 통합 자본 표준이 필요하다”고 지적했다.

PE 운용 보험사들이 기업 대출을 늘리거나 고위험 자산에 투자하고 있다는 점도 도마 위에 올랐다. IMF에 따르면 PE와 연계된 미국 보험사의 자산 중 약 45%가 구조화 신용, 담보대출, 담보부 증권 등을 포함한 비유동성 자산 투자에 배분돼 있는 반면, 다른 미국 보험사들은 27% 배분에 그쳤다. 이 때문에 고금리 기조가 장기화하거나, 기업 채무불이행(디폴트)과 신용등급 강등 사례가 증가하면 PE가 투자한 생명보험사는 더 취약해질 수밖에 없다.

![[BIS] 비은행 투자 기관들의 탄력적인 국채 수요가 개도국 시장 유동성 공급의 핵심](https://pabii.com/wp-content/uploads/sites/2/2023/11/2023-05-09-142259.png)

![[네이버웹툰IPO] 글로벌 웹툰 1위 네이버 ② IP 사업가 네이버](https://pabii.com/wp-content/uploads/sites/2/2023/11/네이버웹툰22-복사본-768x432.jpg)