‘부동산 PF 리스크’ 인정한 한국은행, 기준금리는 3.5% 동결

태영건설 사태 접한 금융통화위원회, "PF 위기 증대됐다" 언급 미국 따라 올리느냐, 부동산 위해 내리느냐? 한국은행 "금리 동결" 깊어지는 중국의 부동산 위기, 한국도 동일 전철 밟을까

한국은행이 태영건설발(發) 부동산 프로젝트파이낸싱(PF) 위기에 대해 언급했다. 한국은행은 11일 통화정책방향회의에서 기준금리를 연 3.5%로 동결하고, 배포한 결정문을 통해 “PF 관련 리스크가 증대됐다”고 평가했다. PF 위기 대응책으로 꼽히는 ‘금리 인하’ 카드를 아끼는 한편, 현 상황에 대한 문제의식을 직접적으로 드러낸 것이다.

내리기도 올리기도 어렵다, 8회 연속 금리 동결

한국은행은 2022년 4월 기준금리를 1.25%에서 1.5%로 인상한 뒤, 지난해 1월 3.5%까지 7차례 연속 기준금리 인상을 단행했다. 매섭던 기준금리 상승세가 멈춰 선 것은 지난해 2월 금융통화위원회였다. 당시 한국은행은 10개월 만에 연속 금리 인상 행진을 멈췄고, 이후 이번까지 총 8회 연속으로 금리를 동결했다. 미국과의 금리 격차가 사상 최대치인 2%p까지 벌어졌음에도 불구, 금리 인상 카드를 꺼내 들지 않은 것이다.

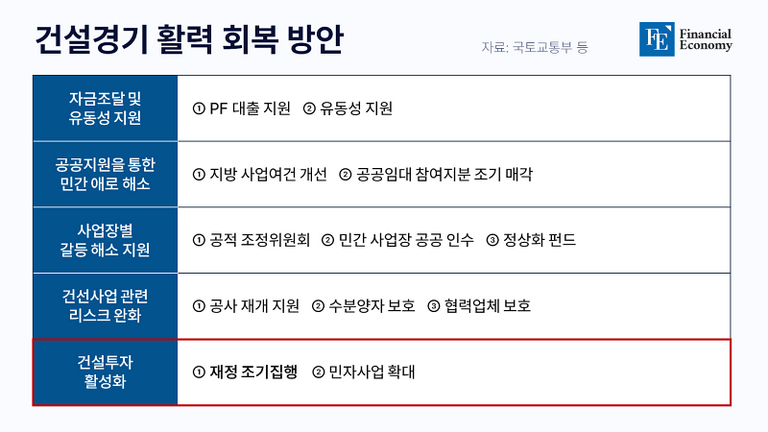

부동산 PF 위기발 ‘금리 인하’ 압박 역시 한국은행의 결정을 바꾸지는 못했다. 최근 시공 능력 평가 16위 건설사 태영건설이 워크아웃(기업구조 개선)을 신청한 가운데, 건설 업계 안팎에서는 대출 부실에 대한 우려가 쏟아지고 있다. 일각에서는 차후 부동산 PF 문제가 경제 전반으로 확산할 것이라는 전망이 제기되기도 한다. 이에 한국은행은 ‘금리 인하’ 카드를 아끼는 한편, 결정문을 통해 PF 리스크의 위험성 자체는 인정하는 모습을 보였다.

한국은행은 기준금리 동결 결정의 배경에 대해 “물가 상승률이 기조적 둔화 흐름을 지속하고 있지만 여전히 높은 수준이고, 전망의 불확실성도 큰 만큼 현재의 긴축 기조를 유지하면서 대내외 정책 여건을 점검해 나가는 것이 적절하다고 봤다”고 설명했다. 금융통화위원회는 “물가상승률이 목표 수준으로 수렴할 것이라는 확신이 들 때까지 통화 긴축 기조를 충분히 장기간 지속할 것”이라며 “앞으로 성장세를 점검하며 중기적 시계에서 물가상승률이 목표 수준에서 안정될 수 있도록 하는 한편, 금융 안정에 유의해 통화정책을 운용해 나갈 것”이라고 밝혔다.

‘부동산 거품 붕괴’ 흔들리는 중국, 혹시 우리도

건설 업계의 부실 위기는 우리나라만의 문제가 아니다. 세계 각국이 경기 침체로 인한 ‘부동산 추락’으로 홍역을 앓고 있다. 대표적인 예가 중국이다. 2020년 8월, 중국 정부는 부동산 시장 연착륙을 위해 대형 부동산 업체의 부채 비율을 줄이고 현금 보유 비율을 올리는 내용의 ‘3개 레드라인’을 제시한 바 있다. 하지만 단기간에 부채를 줄이는 데 실패한 헝다그룹 등 중국 대형 부동산 개발 업체들이 줄줄이 채무불이행(디폴트) 상태에 빠졌고, 부동산 시장 전반이 흔들리기 시작했다.

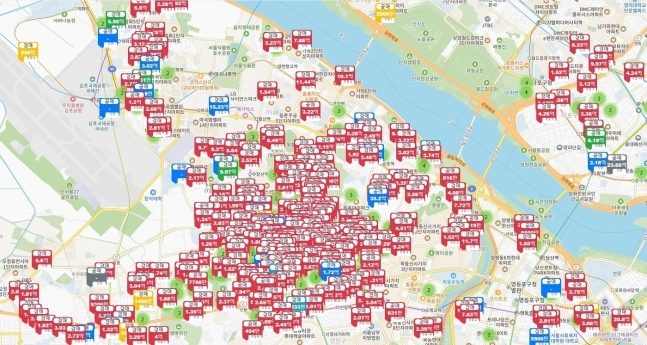

자금난에 부딪힌 개발 업체들이 공사에 착수하지 못하자, 곳곳에서는 신축 아파트의 입주 ‘무기한 연기’ 사례가 속출했다. 기약 없는 상황에 분노한 입주 예정자들은 최근 “더 이상 장기주택담보대출(모기지) 상환금을 내지 않겠다”며 상환 거부 운동을 시작했다. 현재 전국적으로 집단 상환 거부에 착수한 아파트 단지만 300여 개에 달하는 것으로 알려졌다. 이들의 대출 상환 거부는 지방 상업은행의 도산으로 이어질 위기가 있다. 건설 업계 부실이 금융 위기까지 번질 위험이 있다는 의미다.

중국은 위기 타파를 위해 지난해 4월과 5월, 8월에 줄줄이 대출 금리를 인하했다. 같은 해 11월에는 은행 지급준비율을 0.25% 인하해 시중에 5,000억 위안(약 93조원)에 달하는 유동성을 풀기도 했다. 태영건설 사태로 국내 시장의 부동산 PF 위기감이 본격화한 가운데, 일각에서는 중국과 밀접한 관계를 맺고 있는 우리나라 역시 중국 부동산 시장과 유사한 전철을 밟게 될 것이라는 우려가 싹트고 있다.