이용금액 8천억원 ‘훌쩍’ 간편결제 , ‘편의’와 ‘안전’의 딜레마?

상반기 간편결제 이용금액, 작년보다 16.9% ↑ 일상적 상거래·소액 송금 편의 제공하며 급성장 “소비자 편의 위해 도입된 시스템, 제동 걸려선 안 돼”

미리 충전해 둔 선불금 등을 이용해 빠른 결제가 가능한 ‘간편결제 서비스’ 이용자가 가파르게 급증하며 일평균 8,000억원 이상의 금액이 거래되고 있는 것으로 나타났다. 일각에서는 간편결제 선불금에 대한 보호 조치가 충분하지 않다는 지적이 나오는 한편, 다소 까다로운 은행 등의 예금보호 조항을 선불결제 사업자에게 동일하게 적용하면 서비스 비용이 올라가는 등 부작용을 야기할 것이라는 반박이 줄을 잇고 있다.

애플페이 등장으로 급성장한 간편결제 시장

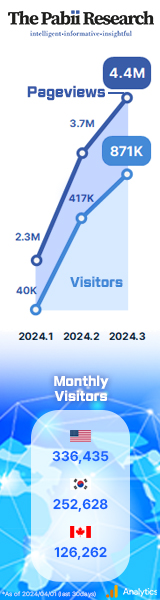

한국은행이 6일 발표한 ‘2023년 상반기 전자지급서비스 이용현황’ 보고서에 따르면 올해 상반기 간편결제 서비스 이용금액은 일평균 8,451억원으로 집계됐다. 이는 지난해 상반기(7,232억원)보다 16.9% 증가한 수준이다. 이용건수도 일평균 2,628만 건을 기록하며 지난해 상반기(2,316만 건) 대비 13.4% 늘었다.

2015년 공인인증서 의무 사용이 폐지되며 도입된 간편결제 서비스는 네이버페이와 삼성페이, SSG페이 등 다수의 사업자가 빠르게 시장을 키워 왔고, 최근에는 애플페이까지 가세하며 다양한 소비자가 애용하는 결제 수단으로 자리매김했다. 특히 이번 상반기 간편결제 금액의 급증은 애플페이의 시장 진입이 큰 역할을 한 것으로 분석된다. 실제로 올해 상반기 제공업자별 간편결제 서비스 이용 현황에서는 삼성페이와 LG페이, 애플페이 등 휴대전화 제조사의 간편결제 일평균 이용건수(812만 건)와 금액(2,118억원)이 각각 전년 동기 대비 23%, 24.3% 급증했다.

“휴대폰만 있으면 쇼핑·송금 가능, 지갑 왜 들고 다녀요?”

선불금을 기반으로 한 간편송금 서비스 이용도 꾸준히 증가세를 기록 중이다. 상반기 간편송금 서비스 일평균 이용금액과 건수는 각각 7,461억원과 610만 건으로 지난해 상반기와 비교해 23.9%, 24.2% 늘었다. 이에 대해 한국은행은 “2022년 1월 마이데이터 서비스 도입 이후 전자금융업자를 통한 금융소비자의 간편송금 서비스 이용이 확대된 결과”라고 설명했다.

간편송금은 모바일을 통해 충전한 선불금을 카카오톡 같은 메신저나 전화번호 등을 활용해 송금할 수 있는 서비스다. 토스뱅크를 비롯한 인터넷 은행은 물론 IT 업체, 유통업체 등이 간편송금 서비스를 제공 중이며 최근에는 시중 은행들도 잇따라 해당 서비스를 도입하며 빠른 속도로 소비자를 늘리고 있다.

선불전자지급 서비스 이용도 늘었다. 상반기 선불전자지급 서비스 이용금액은 일평균 9,682억원으로 지난해 상반기와 비교해 20.8% 뛰었으며, 이용건수 역시 8.6% 증가한 2,875만 건을 기록했다. 선불전자지급은 미리 충전해 둔 돈으로 송금을 비롯해 상거래 대금 결제, 교통 요금 등을 지불하는 시스템을 말한다. 충전식 교통카드나 하이패스 카드는 물론 각종 ‘페이’가 모두 여기에 해당한다.

전문가들은 간편결제 및 간편송금을 비롯한 이들 서비스 이용 증가세의 배경에 코로나19 팬데믹이 있다고 분석한다. 사회적 거리두기 조치와 비대면 온라인 거래 선호 경향이 폭발적으로 늘었던 최근 3년 사이에 해당 서비스를 이용하기 시작한 소비자들은 지갑을 챙기지 않아도 모든 상거래가 가능하다는 점에 크게 만족했고, 팬데믹 종료 후에도 꾸준히 서비스를 이용하고 있다는 것이다. 또 카카오페이 등 일부 서비스는 보내는 이와 받는 이 모두가 해당 서비스에 가입돼 있어야 송금 등의 거래가 가능해 본인이 아닌 주변인들의 편의를 위해 이용을 시작하는 사례도 적지 않다는 설명이다.

예금자보호 대책 마련해야 vs 서비스 비용 증가 우려, ‘굳이?’

일각에서는 간편결제 서비스의 확산에 우려를 나타내기도 한다. 송금이나 상거래 대금 결제를 위해 충전한 선불금이 예금자보호 대상이 아닌 탓에 극심한 혼란으로 이어질 수 있다는 이유 때문이다. 실제로 현행 「전자금융거래법」에서는 간편결제 및 송금 서비스 사업자가 금융기관에 고객의 선불금을 예치하는 경우에만 예금자보호의 대상으로 인정하고 있는데, 소비자가 아닌 사업자를 예금보호의 대상으로 규정한 셈이다. 이들은 1인당 최대 25만 달러(약 3억4천만원)까지 예금자를 보호하는 미국을 예로 들며 예금자보호 사각지대를 없애야 한다고 강조했다.

다만 전문가들은 냉소적인 반응을 내놨다. 선불금에 대한 예금보호를 위해서는 사업자가 「예금자보호법」이 제시하는 각종 요건을 갖춘 후 예금보험공사에 예금보험료를 납부해야 하는데, 이 과정에서 서비스 이용료가 증가할 수 있기 때문이다. 현행 예금자보호법은 예금보험 적용 대상을 은행, 보험회사, 종합금융회사 등 ‘금융기관’으로 한정하고 있으며, 금융기관에 해당하더라도 매년 예금 등의 잔액 0.5% 이내 범위에서 대통령령으로 정하는 비율을 곱한 연간 보험료를 납부해야 예금자보호를 받을 수 있다고 명시하고 있다. 삼성페이를 예로 들면 올해 2월 기준 국내 이용자 수 1,600만 명에 대한 예금보호를 위해 연간 최대 4조원의 보험료를 납부해야 하는 것이다. 이는 국내 시중 은행과 비교해도 압도적인 규모다.

업계에서도 고객 유치를 위한 경쟁이 갈수록 치열해지는 현재 시점에서 예금자보호를 논하는 것은 어불성설이라는 반응이 주를 이룬다. 퍼주기식 마케팅까지 감수하는 기업들이 대다수인 와중에 그런 불편과 비용을 감수해야 한다면 서비스를 접고 떠나는 사업자가 늘어날 것이라는 주장이다. 일상적인 상거래와 소액 송금 등 소비자들의 편의를 위해 도입된 시스템에 필요 이상의 안전장치 마련을 이유로 제동이 걸리는 일은 없어야 할 것이라는 게 업계 관계자와 전문가들의 주된 의견이다.