사모펀드 시장, LP 수수료 인하 압박 거세져

LP 모시기에 나선 사모펀드, 수수료 인하 경기 침체, 유동성 약화로 LP 입김 세져 VC, 부동산, 사모채권까지 인하 압박

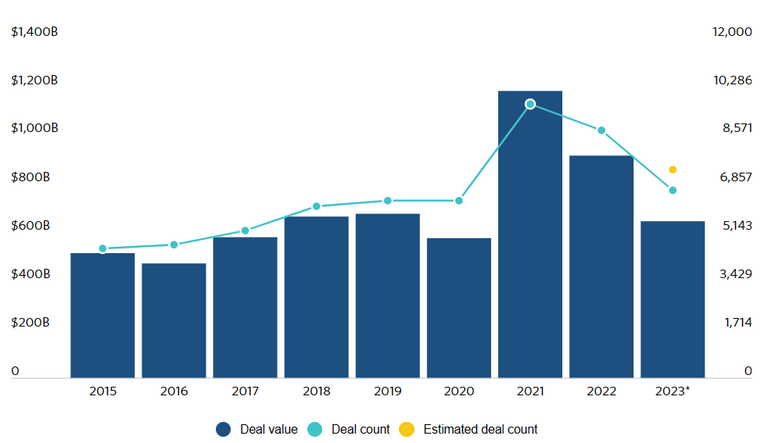

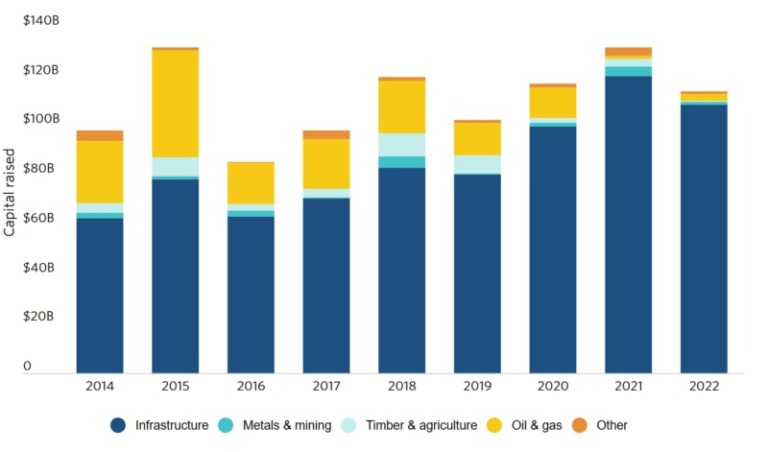

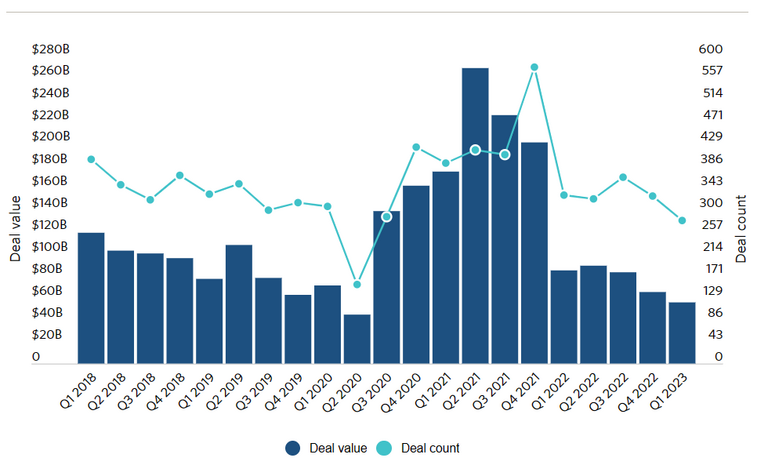

글로벌 사모펀드 운용사에 대한 LP(자금 출자자)들의 관리 수수료 인하 압박이 거세다. 투자 시장의 경기 침체와 유동성 악화에 따라 자금 조달과 약정 계약 체결에 어려움을 겪는 사모펀드 업계는 수수료까지 인하하며 LP 모시기에 나섰다. 이 같은 펀드 수수료 인하 흐름은 VC를 비롯해 부동산, 사모채권 시장까지 확대되고 있다.

입김 세진 LP, 수수료 깎아 달라

사모펀드 운용사들이 올해 상반기 동안 1, 2차 클로징 약정 계약을 적시에 체결하기 위해 기존 대비 큰 폭으로 수수료를 인하할 계획이 있다고 1일 밝혔다.

미국 사모펀드 운용사 5캐피털 펀드 플레이스먼트의 설립자이자 매니징 파트너 앨런 마조트라(Allan Majotra)는 “올해 상반기 GP보다 LP가 사모펀드 수수료에 대한 영향력을 더 크게 행사한 것으로 보인다”며 일부 GP는 펀딩 마감 직전에 펀드 목표액의 10% 이상을 제시하는 LP에게 관리 수수료와 이자금액을 최대 25%까지 인하했다”고 설명했다.

사모펀드 운용사의 수수료는 크게 관리 수수료와 성과 보수 수수료로 구분된다. 운용사에 따라 오차가 있지만 평균적인 관리 수수료는 약 2%, 성과 보수 수수료는 약 20%다. 사모펀드의 수수료 인하는 최근에 발생한 이슈가 아니다. 이미 블라인드 리스크가 큰 초기 투자자들을 위한 초기 자금 조달 수수료 인하 계약이 존재한다. 그러나 최근 들어 유동성 악화로 인해 펀드 초기 투자자뿐만 아니라 일반 LP에까지 수수료 인하 조건이 제시되고 있다.

마조트라는 “사모펀드의 수수료 인하 조정에도 양극화 경향이 나타나고 있다”며 “유동화 악화에 따른 수수료 인하 압박이 대부분의 운용사에게 나타나고 있지만 현금 보유량이 많은 상위 운용사는 기존 수수료를 유지했다”고 설명했다.

이런 추세는 사모펀드 시장 영역에서 다양한 양상으로 나타나고 있다. 로이터 통신에 따르면 지난 1월 사모펀드 운용사 세쿼이아 캐피탈은 지난해 출시한 2개의 벤처 펀드에 대한 관리 수수료를 인하했다. 이를 두고 전문가들은 벤처 캐피탈 투자 둔화와 기술주 주가 하락이 지속됨에 따른 투자자 확보 조치라고 분석했다.

상업용 부동산 전문 운용사 RRA캐피탈 CEO 부츠 던랩(Boots Dunlap) 역시 사모펀드 시장의 분위기 변화에 동의를 표했다. 던랩은 “어려워진 엑시트(투자금 회수) 환경과 수익 분배 둔화 영향으로 펀드 매니저의 입지가 축소되고 있다”고 설명했다. 이어 “사모펀드나 VC에 투자했던 많은 투자자가 투자금을 회수하지 못했거나 기대보다 낮은 수익률을 유지하고 있기 때문에 LP 유치가 어려워졌다”며 “이 때문에 자금 조달 테이블에서 LP의 발언권이 클 수밖에 없으며 이는 펀드 수수료 인하로 이어졌다”고 부연했다.

부동산 펀드로 조정 압박 확산

사모펀드 시장의 수수료 인하 압박은 부동산 펀드 시장으로까지 확산하는 추세다. 부동산 전문 투자 기업 클레어몬트 캐피털그룹의 CEO 크리스찬 웽거(Christian Wenger)는 많은 펀드 매니저들이 지난 12개월 동안 부동산 투자 자금을 조달하기 위해 관리 수수료와 성과 보수 수수료를 인하했다고 말했다.

특정 펀드 사이클에선 관리 수수료를 아예 지급받지 않는 부동산 펀드도 등장했다. 추가로 목표 수익률을 높이거나 성과 보수 수수료를 인하하는 GP도 크게 늘었다. 웽거는 이 현상이 “블랙스톤(Blackstone), 케이케이알(KKR), 칼라일(Carlyle) 같은 대형 운영사가 아닌 중소형 운용사에서 두드러진다”며 “작은 운용사일수록 자금 조달에 대한 압박이 심해졌다”고 밝혔다.

사모채권 시장에도 자금 조달 압박 시작

VC, 부동산 대비 활기를 띠는 사모채권 시장도 시류에 편승 중이다. 업계 관계자들은 비교적 펀드 매니저의 협상 권한이 높은 사모채권 시장에서도 수수료 조정에 대한 압박이 시작됐다고 말한다. 자산 관리 컨설팅 기업 체스트넛 어드바이저리 그룹의 설립자 아만다 테퍼(Amanda Tepper)는 최근 몇 달간 사모펀드 업계가 비용 절감과 관리 수수료 인하를 위한 공동 투자 기회를 증가시키고 있다고 전했다.

최근엔 LP 투자 전문 관리회사에서 운용사에 직접 수수료 인하를 요구하는 사례도 나타났다. 이와 관련해 테퍼는 “유동성이 풍부했던 시기에 신규 펀드가 과잉 공급됐고 유동성이 약화되자 자금 조달 여력이 감소했다며 다양한 영역에서 수수료 인하 압박이 지속되는 중”이라 말했다.

통계상 인하 움직임 없어, 시장 긍정 여론도

다만 시장 침체로 인한 사모펀드 수수료 인하 흐름은 아직 펀드 관련 데이터에 미반영된 것으로 나타났다. 미국 투자 전문 씽크탱크인 피치북의 최신 데이터에 따르면 펀드레이징 침체에도 불구하고 사모펀드 운용사는 지난 몇 년간 비교적 일정한 관리 수수료를 부과해 온 것으로 나타났다. 피치북의 ‘2023년 2분기 글로벌 시장 펀드레이징 보고서’에 따르면 2020년과 2023년 상반기 사이에 마감된 사모펀드의 약 50%가 2% 미만의 관리 수수료를 부과했다. 이는 지난 3년에 비해 크게 변하지 않은 수치다.

한편 펀드 전문가들은 지난달 23일 미 증권거래위원회(SEC)에서 의결된 사모펀드 규제안이 시장 수수료 및 계약 조건, 시장 투명성을 높일 수 있을 것으로 기대하고 있다. 신규 규제로 인해 사모펀드는 분기별 펀드 성과와 수수료, 비용, 보수 등의 내용을 투자자에게 제출하고, 매년 감사 보고서를 공시해야 한다. 아울러 수수료 인하 등의 특혜성 계약 조건이 특정 투자자에게만 제공하는 것을 제한했다.

글로벌 신용 평가 기업 무디스 인베스터스 서비스그룹 부사장 딘 엉거(Dean Ungar)는 “LP는 높은 수수료보다 높은 순수익을 더 좋아한다”며 “사모펀드 시장이 높은 수익률을 유지하는 한 LP의 수수료 인하 압박은 제한적일 것”이라고 예상했다. 이 “시장이 변하더라도 황금알을 낳는 거위인 사모펀드 시장의 배를 가르진 못할 것”이라며 펀드 시장 낙관론을 유지했다.

![[BIS] 비은행 투자 기관들의 탄력적인 국채 수요가 개도국 시장 유동성 공급의 핵심](https://pabii.com/wp-content/uploads/sites/2/2023/11/2023-05-09-142259.png)

![[SVB후폭풍] 디지털 뱅크런과 은행 시스템의 변화](https://pabii.com/wp-content/uploads/sites/2/2023/11/기사-4-768x456.jpg)