앱으로 주담대 갈아탄다, 1,000조원 가계대출 ‘머니무브’ 본격화

주담대·전세대출도 쉽게 환승, 온라인·원스톱 대환대출 확대 영업점 방문 없이 비대면으로 저금리 비교부터 신청까지 신용대출 대환대출 인프라 운영 결과, 509억원 이자 절감

1,000조원 가계대출 시장의 본격적인 머니무브가 시작될 전망이다. 기존에 신용대출에 한해서만 가능했던 온라인 대환대출 서비스가 아파트 주택담보대출과 전세대출까지 확대 적용되면서다. 금융당국은 시장 경쟁을 통한 대출 금리 인하와 차주들의 주거 비용 경감 효과를 기대하고 있다.

주담대·전세대출 각각 9일, 31일부터

8일 금융위원회에 따르면 아파트 주담대는 9일부터 전세대출은 오는 31일부터 대환대출 플랫폼을 대출을 갈아탈 수 있다. 기존에도 주담대나 전세대출의 갈아타기가 가능했지만 여러 금융사의 금리를 한눈에 비교할 수 없어 금융소비자가 보다 유리한 조건의 대출을 받기 위해선 여러 영업점을 직접 방문해야 했다. 대환대출 인프라를 통해 주담대와 전세대출 갈아타기까지 지원되면 대환대출 시장 규모는 더욱 확대될 전망이다. 한국은행에 따르면 지난해 3분기 기준 전체 주담대 잔액은 1,049조1,000억원으로, 이 가운데 예금은행 주담대 잔액은 659조4,000억원이다.

갈아타기가 가능한 대출 상품은 시세조회가 가능한 아파트를 담보로 한 10억원 이하의 아파트 주담대와 보증부 전세자금대출이다. 다만 과도한 대출 이동을 막기 위해 아파트 주담대는 기존 대출을 받은 지 6개월이 지난 뒤부터, 전세대출은 3개월 이후부터 전세 임차 계약 기간의 절반이 도래하기 전(2년 계약의 경우 1년)까지 갈아탈 수 있다.

전세 계약을 갱신하는 경우에는 만기 2개월 전부터 만기 15일 전에 대출을 갈아탈 수 있다. 또 전세대출의 경우 기존 대출의 대출보증을 제공한 보증기관과 동일한 보증기관의 보증부 대출로만 갈아타야 한다. 예를 들어 한국주택금융공사(HF) 보증부 대출을 받은 차주는 HF 보증부 대출상품으로만 갈아탈 수 있다. 다만 약 15분 만에 대환대출을 마칠 수 있는 신용대출과 동일한 수준의 실시간‧원스톱 서비스를 기대하긴 어렵다. 통상 주담대‧전세대출의 경우 금융회사 직원이 직접 주택시세, 보증 요건, 임대차계약서, 대출규제 및 관련 서류 등을 확인하기 위해 2~7일 이상 서류 검증이 필요하기 때문이다.

아파트 주담대·전세대출 대환대출 인프라에는 7개 대출비교 플랫폼과 34개 금융사(아파트 주담대 32개·전세대출 21개·중복 제외)가 참여한다. 금융당국은 대출비교 플랫폼이 차주에게 유리한 상품을 추천할 수 있도록 대출상품 비교·추천 알고리즘 검증을 의무화했으며 대출비교 플랫폼이 금융사로부터 받는 중개수수료를 금융소비자에게 전가하지 않도록 플랫폼별 중개수수료율을 홈페이지에 공시하도록 했다. 아울러 대환대출 인프라 이용대상 확대가 가계부채 증가요인으로 작용하지 않도록 금액을 늘려 갈아탈 수 없도록 하고, 새로운 대출의 한도는 기존 대출의 잔여 금액 이내로 제한했다.

시장 경쟁 촉진 및 금리 인하 효과 기대

금융당국은 이번 대환대출 인프라 적용 상품 확대로 차주들이 사실상의 금리 인하 효과를 볼 것으로 기대하고 있다. 신용대출보다 대출 규모가 큰 주담대의 경우 미세한 금리 차이에도 이자 절감분이 커 이동 요인이 될 수 있기 때문이다.

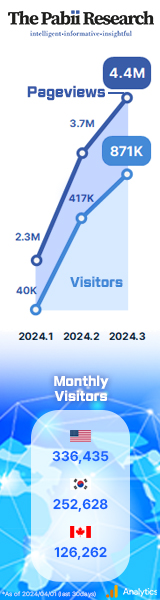

앞서 지난해 5월부터 12월까지 7개월간 신용대출 대환대출 인프라를 운영한 결과, 총 10만5,696명의 차주가 낮은 금리의 대출로 이동한 것으로 나타났다. 총 이동 규모는 2조3,778억원 수준으로 금융당국은 갈아탄 차주가 평균 1.6%포인트의 금리 하락과 1인당 연간 기준 54만원(총 508억원)의 이자 절감 효과를 본 것으로 분석했다. 신용점수도 평균 35점(KCB 기준) 오른 것으로 나타났다.

또한 벌써부터 더 낮아진 금리의 대출상품이 앞다퉈 출시되고 있는 만큼 금융권의 건전한 경쟁을 촉진하는 효과가 있을 것으로 기대된다. 그간 각 금융회사는 대출 고객 유치를 위해 경쟁을 확대해 왔다. 이에 따라 대출 비교 플랫폼에서 대출 조건을 비교, 선택할 수 있는 금융회사의 수도 초반에 비해 증가했다. 또 대환대출 인프라 구축 이후 주요 은행들은 금리 경쟁력을 높이기 위해 더 낮은 금리의 신규·대환 대출 상품 공급을 지속적으로 늘려 오고 있다. 각 플랫폼에 입점한 금융회사 수는 지난해 6월 26개에서 지난해 12월 기준 48개로 두 배가량 확대됐다.

다만 일각에서는 중도상환수수료 부담이 발목을 잡을 것이란 전망도 나온다. 이에 대해 금융위 관계자는 “과거에 비해 주담대·전세대출 금리가 다소 높은 수준이고 대환 시 발생하는 중도상환수수료등까지 감안할 경우 대환대출이 활발히 발생할 수 있는 여건은 아닌 상황”이라며 “다만 금융사가 고객 유치를 위해 더 낮은 금리의 상품을 출시하는 등 금융권의 경쟁 활성화 여건이 조성된 것에 의의가 있다”고 말했다.