“큰 놈만 살아남는다” 글로벌 사모펀드 운용사 합병 가속화

지난해부터 합병 건수 급증하고 있는 PE 업계 원인은 경기 침체와 금융 투자 산업 성숙기 미국 증권거래위원회의 시장 개입 예상도

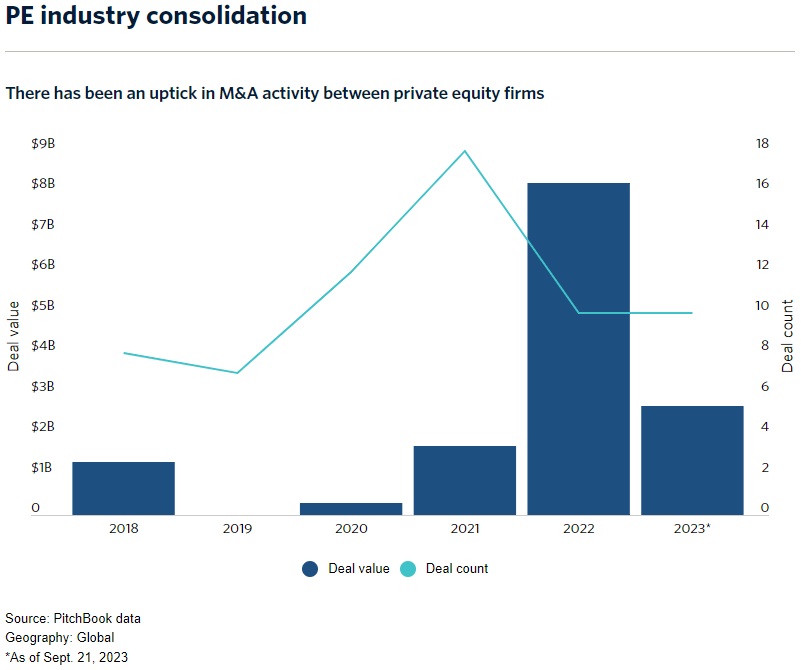

투자 전문 싱크탱크 피치북에 따르면 최근 사모펀드 운용사 간의 합병이 가속화하는 것으로 나타났다. 올해 글로벌 PE 업계에서 발생한 M&A 누적 건수는 총 10건, 거래 규모는 약 25억 달러(약 3조3,738억원)에 달하는 것으로 나타났다. 전문가들은 사모펀드 운용사 업계의 합병 가속화 요인으로 경기 침체와 성숙기에 접어든 금융 투자 산업을 지목했다.

글로벌 사모펀드 운용사 중심으로 합병 급증

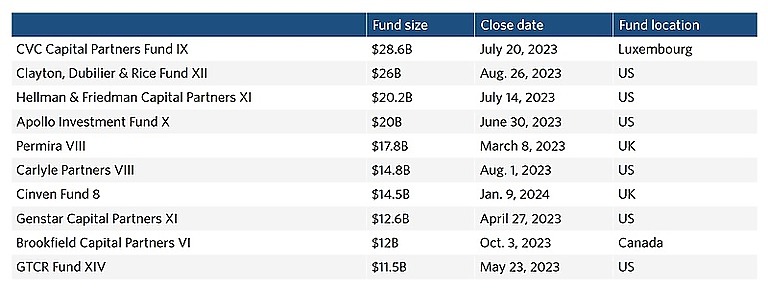

지난 5일 글로벌 사모펀드 운용사 CVC캐피탈파트너스(CVC Capital Partners) 네덜란드 인프라 전문 운용사 DIF캐피탈파트너스(DIF Capital Partners)를 인수했다고 발표했다. 지난 6일엔 런던증시 상장사인 브릿지포인트(Bridgepoint)도 인프라 전문 운용사 에너지캐피탈파트너스(Energy Capital Partners)를 약 10억5,000만 달러(약 1조4,175억원)에 포괄적 인수했다고 발표했다. 단 하루 간격에 PE 운용사 합병 2건이 발생한 것이다.

업계 관계자들은 앞서 더 큰 규모의 PE 업계 합병도 진행됐다고 설명한다. 지난해 말 스웨덴 사모펀드 운용사 EQT가 아시아 지역 유명 운용사인 베어링프라이빗에쿼티아시아(Baring Private Equity Asia, 이하 베어링)를 인수했고, 올해 5월엔 글로벌 사모펀드 운용사 TPG가 부동산 및 개인 신용 대출 전문 운용사 안젤로고든(Angelo Gordon)을 약 27억 달러(약 3조6,450억원)에 인수했다.

사모펀드 운용사 합병의 장점은

사모펀드 전문가들은 운용사 간 합병에 대해 PE 업계의 오랜 특징이라며, 최근엔 운용사 간 합병이 가속화하고 있다고 설명한다. 합병 가속화 요인으론 금리 상승으로 인한 금융 비용 상승과 미국 금융거래위원회(SEC)의 규제로 인한 중소형 사모펀드 운용사의 자금 조달 여건 악화가 지목된다. 이와 같은 흐름에 따라 보유 자금이 풍부한 대형 사모펀드 운용사들은 운영 리스크에 빠진 중소형 사모펀드 운용사를 인수하기 위해 대상기업 물색에 나서는 추세다

대형 운용사는 작지만 전문화된 운용사를 인수함으로써 분야의 전문성을 확보할 수 있다는 장점이 있다. 추가로 새로운 인적 네트워크와 자금 운용 지역 확대 등을 확보할 수 있으며 무엇보다 해당 운용사가 보유한 투자자 리스트를 확보할 수 있는 점도 강점으로 꼽힌다. 피인수 운용사 역시 인수 후 더 큰 투자 플랫폼과 새로운 투자자 리스트를 활용할 수 있다는 점이 장점이다. 피인수 기업에 기투자한 LP도 기존 GP를 더 넓은 투자 포트폴리오를 보유한 운용사로 대체함으로써 투자 리스크를 보완할 수 있는 이점을 가진다.

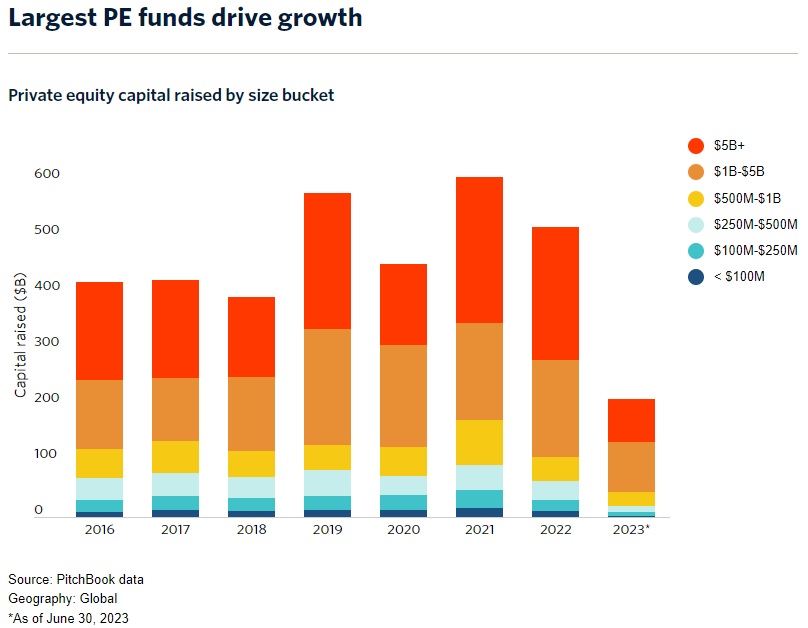

전문가들은 금융 투자 산업이 성숙기에 접어든 만큼 PE 업계에 합병이 가속화되는 것은 당연한 일이라고 설명한다. 통상 특정 산업이 성숙기에 접어들면 소수의 지배 기업이 시장을 장악하는 특징을 가진다. 피치북은 지난 10년간 투자 운용 금액 50억 달러(약 6조7,500억원) 이상인 소수의 대형 펀드 운용사에게 자금 조달이 집중되는 현상을 발견했다고 밝혔다.

피치북이 발표한 올해 2분기 글로벌 사모시장 펀드레이징 보고서에 따르면 수치적으론 대형 펀드의 투자 시장 지배력이 완화된 듯 보이나, 여전히 전체 펀드레이징 금액의 36.8%를 차지하는 것으로 나타났다. 운용 규모 10억 달러(약 1조3,500억원) 이상인 펀드는 전체 자금 조달 규모의 약 79%를 차지했다.

대형 펀드에 자금 쏠림 현상이 지속됨에 따라 사모펀드 운용사의 합병 흐름도 동시에 가속화된 것으로 나타났다. 피치북은 지난해 PE 업계 합병 거래가 총 10건, 거래 규모는 약 82억 달러(약 11조700억원)에 달하는 등 합병이 급증하는 모습을 보였다고 밝혔다. 대형 합병 딜이었던 66억 달러(약 8조9,100억원) 규모의 EQT-베어링 인수를 제외하더라도 지난 10년간 거래 금액 기준 두 번째, 거래 건수론 네 번째에 해당한다.

올해도 PE 업계 합병이 꾸준히 전개되는 추세다. 지난 21일까지 총 10건의 합병이 약 25억 달러(약 원) 규모로 성사됐는데 전문가들은 PE 업계의 합병이 지속 전개되리라 예측한다. 스위스세컨더리스페셜리스트파트너스그룹(Swiss secondaries specialist Partners Group)의 CEO 데이비드 레이톤(David Layton)은 “향후 몇 년 안에 PE 업계가 100개 정도의 운용사로 축소될 것”이라 전망했다. 베어링을 인수한 EQT CEO 크리스티안 신딩(Christian Sinding)도 “6월 이후 운용사 간 합병이 가속화될 것으로 생각한다”며 예측했다.

일각에선 시장 불균형 우려도

일각에선 사모펀드 운용사 합병이 시장 불균형을 초래할 것이란 지적도 있다. 합병 가속화로 운용사 수가 줄어들면 다른 운영사를 선택할 수 없는 LP에 더 높은 수수료가 부과될 것이란 설명이다. 또한 투자 포트폴리오 선택이 한정되고 신생 운용사의 시장 진입이 억제돼 시장 혁신이 저해되리란 지적도 있다.

전문가들은 PE 업계 합병이 가속화되면 규제 당국의 개입이 발생하리라 예상한다. 미국 증권거래위원회(SEC)는 PE 업계에 대한 추가 규제안을 심의 중인 것으로 알려졌다. 이미 시작한 대형 운용사로의 자금 쏠림 현상과 SEC의 시장 개입이 시장에 어떤 영향을 미칠지 귀추가 주목된다.