90달러선 넘어선 국제유가, 인플레이션 압박에 기준금리 인하도 ‘불안’

국제유가 배럴당 90달러 돌파, 공급망 리스크 못 견뎠다

중동 지역 지정학적 리스크·절대적인 생산량 감소가 원인

인플레이션 상승 위험 커져, 기준금리 인하는 언제쯤

국제유가가 배럴당 90달러 선을 돌파했다. 이스라엘과 이란을 중심으로 한 중동 지역의 지정학적 위기를 비롯해 각국의 원유 수출 감축 등 공급망 악재가 누적되며 가격 전반이 뛰어오른 것이다. 다가오는 여름, 국제유가가 배럴당 100달러선을 넘어설 가능성이 있다는 비관적 전망이 제기되는 가운데, 시장에서는 미국 중앙은행(Fed)과 유럽중앙은행(ECB)의 기준금리 인하 시기가 한층 늦어질 수 있다는 우려가 흘러나온다.

원유 생산국들의 감산 기조

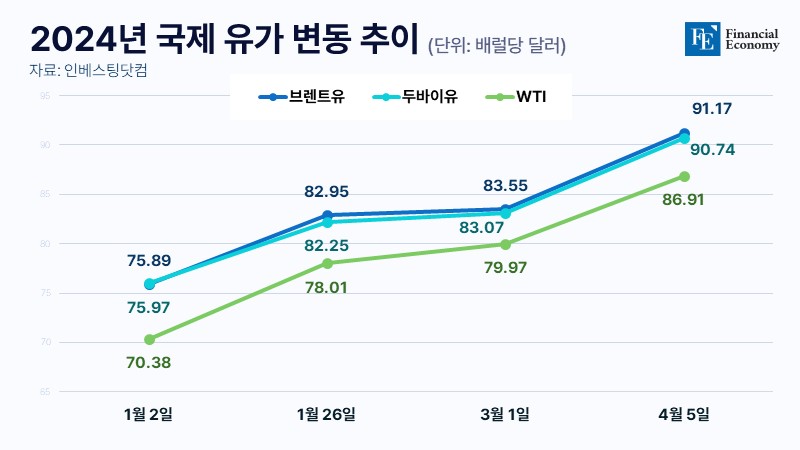

지난 5일(현지시간) 런던 ICE선물거래소에서 6월물 브렌트유 선물가격은 전 거래일 대비 0.57% 오른 배럴당 91.17달러를 기록했다. 같은 날 뉴욕상업거래소(NYMEX)에서 5월 인도분 서부텍사스산원유(WTI) 선물가격도 전일 대비 0.36% 오른 배럴당 86.91달러를 기록했다. 두바이유 가격 역시 지난 5일 싱가포르 현물시장에서 배럴당 90.89달러까지 뛰었다.

시장에서는 차후 국제 유가가 꾸준히 상승곡선을 그릴 수 있다는 우려가 제기된다. 멕시코 등 산유국이 원유 생산량·수출량을 줄이고 있는 만큼, 차후 가격 상승세가 한층 가팔라질 수 있다는 것이다. 실제 미주 지역의 주요 원유 공급국인 멕시코는 지난달 자국 내 값비싼 연료 수입을 줄이기 위해 석유 수출량을 35% 줄인 바 있다. 이에 따라 멕시코의 석유 수출량은 2019년 이후 최저 수준까지 감소했다.

멕시코 외 국가들도 속속 원유 감산을 단행하고 있다. 블룸버그통신 집계에 따르면 멕시코, 미국, 카타르, 이라크 등의 3월 원유 생산량은 하루 평균 100만 배럴가량 감소했다. 석유수출국기구 플러스(OPEC+) 또한 올해 상반기 감산 정책을 유지하겠다는 뜻을 밝힌 상태다. 실제 OPEC 회원국인 아랍에미리트(UAE)는 지난달 중질유인 ‘어퍼 자쿰'(Upper Zakum) 출하량을 지난해 평균 생산량 대비 41% 줄이기도 했다.

중동 지역 내 지정학적 위기 고조

이스라엘과 이란의 분쟁으로 인한 중동 지역 내 지정학적 위기 역시 원유 가격 상승의 주된 원인으로 지목되고 있다. 지난 1일(현지시간), 이스라엘은 시리아 다마스쿠스에 위치한 이란 영사관에 폭격을 감행했다. 주시리아 이란 대사에 따르면 해당 폭격으로 인해 이란 혁명수비대 쿠드스군 사령관 등 총 13명이 사망했다. 이란은 폭격 사태의 배후로 이스라엘을 지목, 강력한 반발의 뜻을 내비쳤다. 이에 일부 전문가들은 이란 측이 이스라엘에 보복 공격을 단행할 수 있다는 전망을 내놓고 있다.

홍해 해상에 주둔한 예멘 ‘후티 반군’의 공격도 국제 유가 상승세를 자극하고 있다. 후티 반군은 지난해 하반기부터 팔레스타인 무장정파인 하마스(Hamas)에 대한 지지를 선언, 홍해를 횡단하는 상선에 대한 무차별 공격을 이어가고 있다. 이에 수백만 배럴의 원유를 실은 선박들은 줄줄이 아프리카 남단으로 항로를 우회해 이동하고 있다. 해상 원유 공급이 지연되고 있다는 의미다. 이처럼 주요 산유국이 밀집해 있는 중동의 지정학적 위기가 고조될 경우, 국제유가는 강력한 가격 상승 압박을 받게 된다.

원유 공급망 전반이 불안정한 양상을 보이는 와중에 업계 일각에서는 원유 수요가 오히려 늘어날 것이라는 전망을 내놓고 있다. 미국 정유업체들이 휘발유 소비가 최고조에 달하는 여름철을 대비해 생산량 확대 채비를 하고 있는 데다, 미국과 중국의 제조업계 역시 연료 사용량 증가를 예고하고 있어서다. 원유 수요와 공급이 엇갈릴 가능성이 확대된 가운데, JP모건 체이스는 오는 8월 또는 9월까지 유가가 100달러에 도달할 수 있다는 극단적 전망을 제시하기도 했다.

미국·유럽 기준금리 인하 늦춰지나

문제는 국제유가 상승세가 세계 각국의 인플레이션 문제를 심화시킬 수 있다는 점이다. 국제유가 상승으로 석유류 물가가 상승할 경우 △제조업 원가 △운송비 △전기·가스 요금(냉난방비) 등의 가격 상승 압력이 높아지게 된다. 시장 일각에서는 차후 인플레이션 상황 악화로 인해 Fed과 ECB 등의 금리 인하 결정이 지연되고, 글로벌 경기 침체가 장기화할 것이라는 비관론까지 흘러나오고 있다.

특히 Fed의 경우, 최근 꾸준히 인플레이션이 목표치에 도달하기 전까지는 금리 인하는 어렵다는 강경한 입장을 강조하고 있다. 미국의 주요 경기 지표가 견조한 수준을 유지하고 있는 만큼, 서둘러서 금리를 인하할 필요가 없다는 판단이다. 제롬 파월 Fed 의장은 3일(현지시간) 미국 스탠퍼드대학교 경영대학원 주최 포럼 강연에 참석, “인플레이션이 목표치인 2%를 향해 지속적으로 하락하고 있다는 확신이 들 때까지 기준금리를 인하하는 건 적절하지 않다”고 발언한 바 있다.

실제 미국 소비자물가지수(CPI)는 2022년 6월 9.1%로 고점을 기록한 후 하락곡선을 그려왔으나, 지난해 6월 이후부터는 3%대 초중반 선에서 정체돼 있는 상태다. 지난 2월 CPI는 전년 동월 대비 3.2% 상승하며 전월(3.1%) 대비 상승폭을 키운 상태다. CPI 하락세가 사실상 정체된 가운데, 국제유가 상승세가 미국 물가에 추가적인 상승 압력을 가할 경우 상황은 급속히 악화할 가능성이 크다. 기존 6월경으로 점쳐졌던 Fed의 금리 인하 시기가 눈에 띄게 늦춰질 수 있다는 의미다.