‘마이너스 금리’ 끝나도 이어지는 엔저 기조, 점진적 시장 변화 예상돼

일본 기준금리 인상 이후에도 엔저 기조 여전

이어지는 엔저 속 일본 GDP·수출 눈에 띄게 성장

일본 금리 인상 결정, 미래에는 '쓰나미' 된다?

일본 정부와 일본은행의 외환시장 개입 가능성이 점차 커지고 있다. 오는 5일 발표될 미국 노동부의 3월 고용 지표가 호조를 보일 경우, 엔화 가치가 추가 하락해 달러당 152엔을 넘어설 가능성이 크기 때문이다. 엔·달러 환율이 달러당 152엔을 넘어선 사례는 1990년 이후 단 한 번도 없었다.

좀처럼 꺾이지 않는 엔저

최근 엔화 가치는 일본 중앙은행의 마이너스 금리 종료에도 하락세를 이어가고 있다. 금리가 상승하면 자연스럽게 통화 가치가 상승하는 일반적인 시나리오와는 정반대 흐름이다. 일본이 마이너스 금리 정책을 종료한 지난달 19일, 엔·달러 환율은 150엔대를 돌파한 뒤 151엔 중반대까지 치솟았다. 지난달 27일 엔·달러 환율은 올해 최고치인 151.97엔까지 뛰어오르기도 했다.

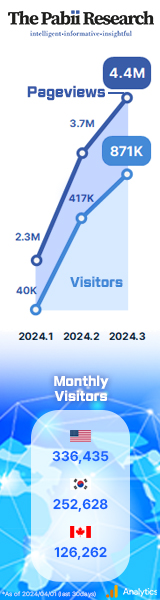

엔저 기조가 좀처럼 해소되지 않는 이유는 무엇일까. 시장은 이미 마이너스 금리 기조 종료를 예측하고 있었다. 금리 인상 기대가 이미 엔화 가격에 선반영됐다는 의미다. 하지만 예상대로 금리가 인상되자 투자자들은 이렇다 할 움직임을 보이지 않았고, 오히려 엔 캐리 트레이드(금리가 낮은 일본에서 엔화를 빌려 금리가 높은 해외에서 투자하고, 차익을 얻은 뒤 빌린 엔화를 다시 갚는 방식) 수요는 증가했다.

엔·달러 환율이 높은 수준을 유지하자, 지난달 25일 일본 재무부는 외환시장의 투기적 움직임을 경고하며 필요시 조치할 준비가 돼 있다고 밝히기도 했다. 일본의 칸다 마사토 재무관은 “현재 환율 시장은 펀더멘탈과 아무런 연관이 없는 투기적 성격이 명백하다”며 “과도한 변동 폭에 대해서는 어떠한 선택도 배제하지 않고 적절한 조치를 취할 것”이라고 강조했다. 다만 방어선과 관련한 질문에는 “구체적인 (방어선) 환율 수준을 염두에 두지는 않았다”고 답했다.

‘엔저’가 일본 시장에 미친 영향

다만 엔저 기조가 일본 경제에 무조건 ‘독’이 되는 것은 아니다. 지난해 일본의 경제성장률은 25년 만에 우리나라의 경제성장률을 앞질렀다. 사상 초유의 엔저 현상이 경제성장률 반등을 견인한 것이다. 지난 2월 일본 내각부는 지난해 일본의 국내총생산(GDP) 성장률이 1.9%를 기록했다고 밝혔다. 이는 2022년(0.9%) 대비 1.0%p 높은 수치자, 우리나라(1.4%) 대비 0.5%p 높은 수준이다.

수출 실적 역시 사상 최대 수준까지 치솟았다. 지난해 상반기(4~9월) 일본의 경상수지 흑자는 전년 동기 대비 3배 급증한 12조7,064억 엔(약 110조원)을 기록했다. 이는 반기 기준 사상 최대 수준이다. 러시아의 우크라이나 침공 이후 치솟았던 원유 가격이 진정되며 수입액이 51조 엔가량 줄어든 가운데, 엔저의 영향으로 수출액이 50조 엔 급증한 영향이다.

자동차, 기계, 전기 등 해외 매출 비중이 높은 일본 기업들 역시 엔저 효과를 톡톡히 누렸다. 지난해 상반기 도요타자동차의 환차익은 상장사 중 가장 많은 2,600억 엔(약 2조2,725억원)에 달했다. 후지중공업 산하 자동차 제조사 스바루의 경우도 이익 증가액의 80%가량(600억 엔)이 엔저 기조에서 기인한 것으로 확인됐다. 단, 수입 물가 인상으로 인해 내수 시장 및 서민들은 한층 큰 부담을 짊어지게 됐다.

일본 금리 인상의 여파는?

한편 시장에서는 일본의 기준금리 인상이 시장에 점진적인 변화를 초래할 것이라는 분석에 힘이 실린다. 일본의 마이너스 금리 정책 종료는 천천히 움직이는 ‘쓰나미’가 될 것이라는 분석이다. 지난달 월스트리트저널(WSJ)는 이 같은 분석을 제시, “더 높아진 (일본의) 기준금리가 하룻밤 사이에 시장을 재편하지는 않겠지만, 그 장기적인 영향이 엄청나게 깊을 수 있다”고 평가했다.

우선 WSJ는 일본의 기준금리 인상이 단기적 변화를 야기하지는 않을 것이라 봤다. 일본은행이 이미 지난 몇 년간 수익률곡선통제(YCC) 범위를 조금씩 넓히며 사실상 금리 인상 효과를 창출해왔기 때문이다. 일본 국채금리가 미국 대비 낮다는 점 역시 시장 변화를 억제하는 요인으로 꼽힌다. 미국과 일본의 국채금리 스프레드는 10년물 기준 3.5%p에 달한다. 3년 전(1.5%p)과 비교하면 눈에 띄는 격차다.

다만 WSJ은 기준금리 인상으로 더 많은 자금이 일본 국내에 묶여 있게 될 경우, 미국 모기지 금리부터 개발도상국의 인프라 금융까지 시장 전반이 영향을 받게 될 것이라고 전망했다. 미국과 일본의 금리 격차가 줄어들면 엔고 추세가 강해지고, 일본 주식 투자 등에 대한 수요가 꺾일 수 있다고도 분석했다. 이로 인해 일본의 대형 수출 기업 역시 불가피한 타격을 입게 될 것이라는 예측이다.