원·달러 고환율에 속속 등 돌리는 외국인들, 코스피 ‘하향곡선’

원·달러 환율, 16일 장중 1,400원 터치하며 급등

환손실 피해 물량 쏟아내는 외국인, 국내 증시 '휘청'

일각선 '차이나 런' 전철 밟을까 우려의 목소리도

코스피 지수가 매서운 속도로 미끄러지고 있다. 올 1분기 국내 증시 매수세를 주도했던 외국인 투자자들이 고환율 악재에 부딪혀 줄줄이 등을 돌리면서다. 원·달러 환율이 이날 장중 1,400원을 터치하는 등 가파른 상승세를 보이는 가운데, 시장에서는 국내 증시가 본격적인 조정기를 맞이할 것이라는 진단이 흘러나온다.

무섭게 치솟는 원·달러 환율

16일 서울외환시장에 따르면, 전날 원·달러 환율은 전 거래일보다 8.6원 오른 1384.0원에 마감했다. 환율이 달러당 1,380원을 넘어선 것은 국제통화기금(IMF) 외환위기 때인 1997~1998년, 글로벌 금융위기 시기인 2008~2009년, 레고랜드 사태가 빚어졌던 2022년 하반기 정도다. 16일 장중에는 15원 이상 급등하며 17개월 만에 1,400원선을 넘어서기도 했다.

원·달러 환율이 급등한 근본적인 원인으로는 미국 연방준비제도(Fed)의 기준금리 인하 지연이 지목된다. 이에 더해 이란이 이스라엘에 보복 공격을 가하고, 이스라엘이 다시 재공격을 예고하는 등 중동 내 지정학적 리스크가 심화하며 안전자산인 달러 선호 심리가 극대화된 점 역시 영향을 미쳤다.

중동 리스크로 인한 유가 급등 역시 원·달러 환율 상승을 부추기는 요인으로 꼽힌다. 유가 급등으로 물가가 상승할 경우, 금리 인상 압박이 커지며 원화 대비 상대적 안전자산인 달러화 선호 현상이 본격화하기 때문이다. 이란의 보복 공격이 임박했다는 관측이 나온 지난 12일 뉴욕상업거래소에서 5월물 서부텍사스산원유(WTI) 가격은 장중 한때 배럴당 87.67달러까지 올랐다.

“한국, 메리트 없다” 손 터는 외국인들

이처럼 원·달러 환율이 높아지면(원화 가치 하락) 외국인 투자자들의 환손실이 늘어나게 된다. 한국 주식(원화 자산)을 계속 보유할 이유가 사실상 사라지는 셈이다. 실제 16일 한국거래소에 따르면 외국인은 전날 유가증권시장에서 5거래일 만에 순매도 전환, 2,381억원 규모에 달하는 주식을 처분했다. 이달 들어 단 하루를 제외하고 매수세를 이어오던 외국인이 원·달러 환율이 급등하자마자 태세를 전환한 것이다.

선물 시장에서는 외국인 매도세가 한층 강하게 나타났다. 외국인은 이달 들어서만 코스피200 선물을 3조원가량 순매도했다. 이날 오전에 선·현물 시장에서 쏟아져 나온 외국인 순매도 물량만 자그마치 1조5,000억원에 달한다. 이에 코스피 지수는 급격한 매도세를 견디지 못하고 2%대까지 낙폭을 키웠다. 사실상 2,600선마저 위협받고 있는 실정이다.

시장에서는 원화 가치가 제고되지 않는 이상 외국인의 투자 수요를 장기간 잡아둘 수는 없다는 분석이 제기된다. 외국인의 패닉셀(공포감에 따른 투매) 가능성은 사실상 낮지만, 달러 강세 지속에 따른 증시 조정은 각오할 필요가 있다는 분석이다. 환율은 올해 들어서만 약 8% 상승했다. 달러 대비 원화가 그만큼 약해졌다는 의미다.

‘차이나 런’ 다음은 ‘코리아 런’?

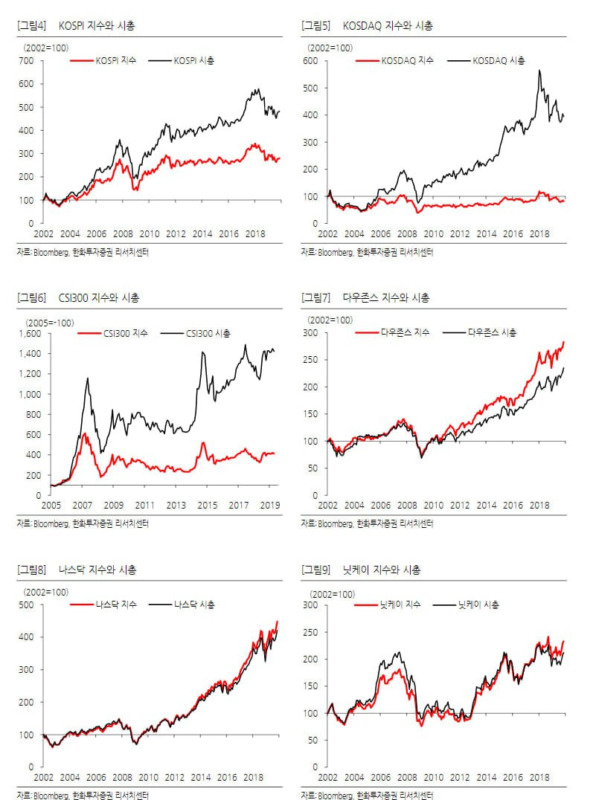

일각에서는 현재 한국 증시의 상황이 지난해 외국인 투자자들의 중국 대탈출, 이른바 ‘차이나 런(China run)’을 떠오르게 한다는 평가도 흘러나온다. 중국 국가외환관리국이 18일 발표한 ‘2023년 국제수지’에 따르면, 지난해 외국인의 대중국 직접투자액은 330억 달러(약 44조원)에 그쳤다. 이는 2022년의 1,802억 달러(약 240조6,390억원)와 비교하면 82% 급감한 수치며, 2021년의 3,441억 달러(약 459조4,423억원)와 비교하면 10분의 1 수준이다.

외국인 투자 자금 유출의 원인으로는 중국 부동산 시장과 내수 위축, 그리고 이로 인한 ‘금리 차이’가 지목된다. 인플레이션에 맞닥뜨린 선진국이 줄줄이 금리를 올리는 가운데, 침체에 빠진 중국은 경기 부양을 위해 오히려 금리를 하향 조정했다. 다국적 기업 입장이 굳이 중국에 현금을 보관할 이유가 사라진 셈이다.

시진핑(習近平) 체제의 방첩 활동 강화도 역시 투자 감소에 영향을 미치고 있다. 시장조사 업체에 대한 감시가 강화되며 신규 투자를 위한 조사 활동이 멈췄기 때문이다. 실제로 미국의 갤럽은 지난해 중국에서 철수했다.

시장에서는 대다수 외국인 투자자들이 중국 시장으로 돌아가지 않을 것이라는 전망에 힘이 실린다. 중국 증시가 ‘헐값 사냥꾼들’과 헤지펀드의 영역으로 전락하고 말 것이라는 분석이다. 곳곳에서는 투자 급감으로 인해 차후 중국 스타트업계 및 기업공개(IPO) 시장이 증시와 함께 가라앉을 수 있다는 우려도 제기된다. 과연 국내 증시는 중국과 같은 거대한 ‘침몰’ 없이 조정기를 버텨낼 수 있을까.