ELS 배상 타격에도 선방한 KB금융그룹, KB손보·라이프가 ‘완충재’ 역할 했나

멈춰 선 4대 금융지주, 홍콩 H지수 ELS 배상 타격 컸다

판매 잔액 가장 높은 KB금융, 그룹 전체 실적은 의외의 '선방'

안정적인 손해율 관리 이룬 KB손보·라이프, KB금융에 '효자' 노릇 톡톡

KB금융그룹이 올 1분기 선방한 것으로 나타났다. 은행에서 홍콩H지수 기초 주가연계증권(ELS) 손실배상 관련 충당금 이슈가 불거졌음에도 1분기 그룹 전체의 당기순이익 1조원을 넘기는 데는 문제가 없었다. 그룹 계열사인 KB손해보험과 KB라이프생명의 손해율 관리가 실적에 부담을 덜어준 것으로 풀이된다.

4대 금융지주 당기순이익 13.67% 하락

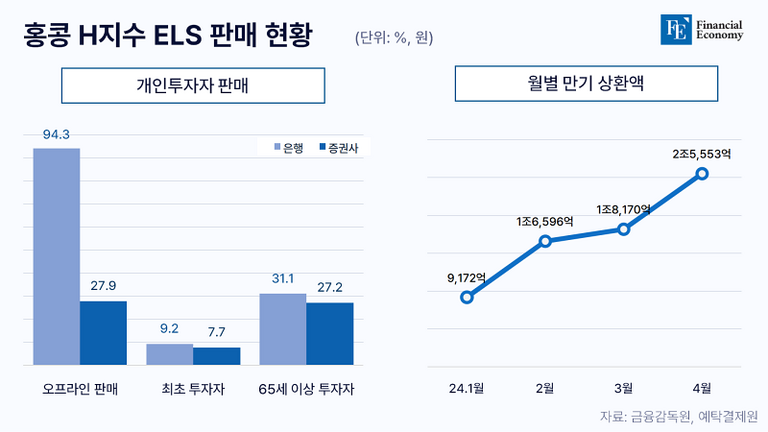

26일 금융권에 따르면 KB국민·신한·하나·우리 등 4대 금융지주의 1분기 당기순이익은 4조2,291억원으로, 전년 동기(4조9,015억원) 대비 13.67%(6,694억원) 감소했다. 4대 금융지주의 최대 실적 행진에 급제동이 걸린 것이다. 올 1분기 실적이 큰 폭으로 둔화한 덴 홍콩 H지수 ELS 자율배상의 여파가 크게 작용했다. 앞서 지난달 말 4대 은행은 일제히 이사회를 열고 ELS 손실에 대한 자율배상을 결의하면서 관련 추정 손실을 1분기에 반영하기로 한 바 있다. 이에 4대 금융지주회사는 총 1조3,234억원의 충당부채를 반영한 것으로 알려졌다.

연결기준 지난 1분기 당기순이익은 신한금융이 전년 동기 대비 4.8%(665억원) 감소한 1조3,215억원으로 4대 금융지주 가운데 가장 많았다. 하나금융은 전년 동기 대비 6.2%(682억원) 감소한 1조340억원, 우리금융은 9.76%(892억원) 감소한 8,245억원이다. KB금융의 연결기준 1분기 당기순이익은 1조491억원이었다. 당기순이익 1등 자리가 KB에서 신한으로 바뀌면서 ‘리딩뱅크(금융지주 당기순이익 1위)’ 자리는 신한금융지주가 차지하게 됐다. 지난해 금융지주사들의 전년 동기 당기순이익은 KB(1조4,976억원), 신한(1조3,880억원), 하나(1조1,022억원), 우리(9,137억원) 순이었다.

ELS 배상 여파 확산, KB금융 타격 ‘극심’

4대 금융지주 중 가장 큰 타격을 받은 건 KB금융이다. 홍콩 H지수 ELS를 가장 많이 팔았던 만큼 배상 여파가 더 클 수밖에 없었던 탓이다. 실제 주요 자회사인 국민은행의 홍콩 H지수 ELS 판매 잔액은 7조6,695억원에 달했다. 신한은행의 판매 잔액이 2조3,701억원, 우리금융이 413억원임을 감안하면 격차가 크다. 이에 따라 1분기 인식한 충당부채 규모도 가장 컸다. 업계에 따르면 KB금융은 홍콩 H지수 ELS 손실 관련 고객 보상 비용으로 8,620억원을 충당부채로 인식했다. 신한금융의 2,740억원과 비교하면 6,000억원가량 차이다.

이처럼 KB금융이 유독 많은 ELS 물량을 판매한 데엔 역설적인 배경이 있다. 앞서 지난 2019년 우리·하나은행의 독일 국채 금리 연계 파생결합펀드(DLF) 1,000억원대 손실 사태가 발생한 뒤 금융당국은 은행별로 고위험 파생 상품 판매 한도를 설정했다. 신탁 잔액 계정을 초과하는 고위험 파생 상품을 팔 수 없다고 못을 박은 것이다.

이때 당시 KB국민은행은 신탁 잔액이 18조2,000억원으로 2위 신한은행 9조9,000억원보다 약 2배가량 많았다. 신탁 잔액이 많았던 KB에 ELS 같은 고위험 파생 상품 판매 물량이 가장 많이 허락된 만큼, KB가 가장 많은 물량을 판매한 건 필연적인 결과였다. DLF 불완전 판매, 라임·옵티머스 등 사모펀드 사태를 회피하면서 여력이 충분했던 게 역설적으로 독이 된 셈이다.

전체 당기순이익은 1조원 이상? “보험사가 손익 완충”

이에 업계에선 배상 악재가 있었음에도 KB금융이 의외의 선방을 이어나갔단 평가가 나온다. KB금융그룹 전체의 당기순이익은 1조원을 넘기는 데 성공했기 때문이다. 이는 보험사의 실적이 견조한 영향이 컸다. KB금융에 따르면 KB손보와 KB라이프는 올해 1~3월 당기순이익 2,922억원, 1,034억원을 각각 기록했다. 지난해 동기 대비 KB손보는 약 400억원 증가했고, KB라이프생명은 약 210억원 감소했으나 지난해 4분기 228억원의 당기순손실을 냈던 것과 비교하면 분기 기준으로 많이 개선됐다.

특히 KB손보의 경우 미보고발생손해액(IBNR) 책임준비금 환입과 손해율 개선으로 보험영업손익이 직전분기(509억원) 대비 큰 폭 늘어난 3,666억원을 기록했다. IBNR은 보험사고가 이미 발생했으나 아직 보험사에 청구되지 않은 사고에 대해 지급될 보험금으로 추정해 책임준비금 중 지급준비금으로 편성하는 금액이다.

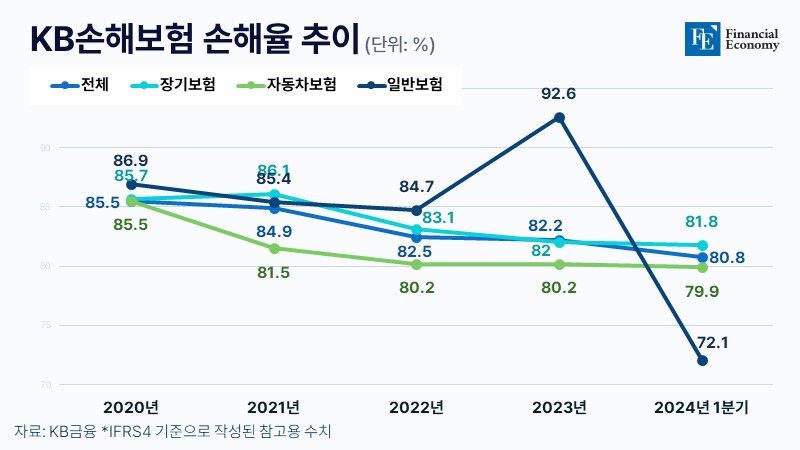

KB손보의 올 1분기 원수보험료(IFRS4 기준)는 전년 동기 대비 7.3% 증가한 3조4,229억원을 달성했다. 보험계약마진(CSM)은 8조9,030억원을 확보하며 전년 동기(8조190억원)보다 8.7% 늘었다. 원수보험료는 장기보장성보험이 2조2,434억원으로 전체 원수보험료의 64.5%를 차지했다. 1분기 전체 손해율(IFRS4 기준)은 80.8%로 전년 동기 대비 0.9%p 하락했다. 상생금융정책의 일환으로 시행한 자동차보험료 할인의 영향으로 자동차보험 손해율도 지난해 같은 기간보다 3.1%p 상승했다.

반면 일반보험과 장기보험의 손해율은 각각 6.0%p, 1.8%p 하락해 전체 손해율을 낮출 수 있었다. 이에 대해 KB손보 관계자는 “경쟁력 있는 상품을 통한 장기보장성 보험 판매가 늘어나며 안정적인 CSM을 확보했다”며 “장기보험과 일반보험의 손해율을 안정적으로 관리해 성장세를 이어나갈 것”이라고 전했다.

KB라이프는 올 1분기 흑자전환을 두고 효율적인 신계약비 관리 등으로 손익구조를 개선해 보험손익이 증가한 영향이 컸다고 진단했다. 우호적 시장환경과 보유채권 교체 등으로 수익률을 관리해 추가 투자손익을 확보한 점도 꼽았다. KB라이프의 올 1분기 신계약연납화보험료(APE)는 2,046억원을 기록했다. 보장성보험이 724억원 감소했지만 연금보험이 1,419억원 증가하면서 전체적으로는 지난해 동기 대비 662억원 늘었다. 그 결과 신계약 중 연금보험 비중만 80%에 육박한다. 통상 연금보험 판매 증가는 새로운 회계제도에서 중요한 지표로 자리 잡은 CSM 확보에 큰 도움이 되지 않지만, KB라이프는 이례적으로 연금보험 상품의 경쟁력을 강화해 판매량을 늘린 것으로 분석된다.