“돈 없으면 돈 안 내준다” 기업대출 확대하는 시중은행, 저신용·저예산 기업은 ‘외면’

시중은행, 가계대출 관리 압박에 기업대출로 눈 돌려

자금 구할 곳 없는 영세 중소기업은 관심 밖?

"자금 무조건 내줄 순 없어" 치솟는 연체율에 경계 심해져

5대 시중은행이 기업금융 영업에 힘을 싣고 있다. 시중은행의 주요 ‘캐시카우’ 역할을 수행하던 가계대출이 정부의 관리 대상에 들자, 이를 대체하기 위해 중소기업·개인사업자대출에 눈을 돌리고 있는 것으로 보인다. 단, 자금 여력이 부족한 저예산·저신용 기업들이 주로 이용하는 대출 상품 잔액은 오히려 감소한 것으로 확인됐다.

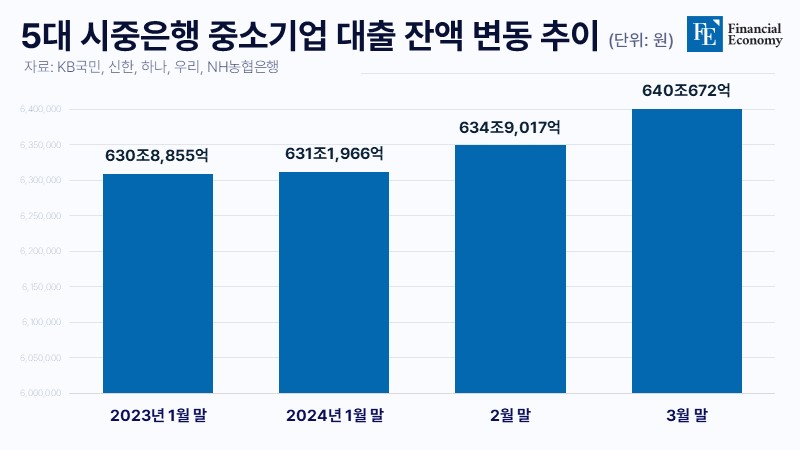

급증한 중소기업대출 잔액

10일 5대 은행(KB국민·신한·하나·우리·NH농협은행)을 분석한 결과 지난 3월 말 중소기업대출 잔액은 640조672억원으로 집계됐다. 이는 전월 대비 5조1,655억원 증가한 수준이며, 지난해 말과 비교하면 9조1,817억원 불어난 수치다. 중소기업대출에 포함되는 개인사업자대출 잔액은 3월 말 기준 321조6,549억원으로 전월 대비 8,609억원, 작년 말 대비 2조4,245억원 급증했다.

이처럼 중소기업·개인사업자대출 잔액이 늘어나는 것은 올 2월 이후 시중은행들이 이들 대출에 부여하고 있는 금리 혜택 때문으로 보인다. 은행들은 한국은행의 ‘중소기업 한시 특별 지원 프로그램’을 적극적으로 활용해 대출 금리를 낮췄다고 설명한다. 이 프로그램을 통해 은행들은 한은으로부터 연 2%의 저리로 자금을 공급받아 개인사업자·중소기업에 대출을 내줄 수 있다.

시중은행이 기업대출에 힘을 싣고 나선 배경은 정부의 가계대출 관리 압박에 있다. 지난해 말, 우리나라의 GDP(국내총생산) 대비 가계부채 비중은 100%를 넘어선 상태다. 당국은 가계부채 중심으로 영업을 이어가는 은행권에 경고의 메시지를 보냈고, 이에 5대 금융지주는 연초 정부의 ‘가계부채 현황 점검회의’에서 올해 가계대출 증가율을 1.5~2% 수준에서 관리할 계획이라고 보고했다. 정부의 압박으로 인해 발생한 가계대출의 공백을 기업대출이 메꾼 셈이다.

시중은행 기업대출 확대의 이면

주목할 만한 부분은 은행권이 대출이 절실한 일부 저예산·저신용 중소기업들에는 좀처럼 돈을 내주지 않고 있다는 점이다. 지난해 3분기 5대 시중은행(KB국민·하나·신한·우리·NH농협은행)의 동산담보대출 잔액은 총 1조363억원으로 집계됐다. 전년 대비 5.4% 증가하기는 했지만, 해당 기간 은행권의 중소기업대출 규모(952조원)와 비교하면 0.1%에 불과한 수준이다. 동산담보대출은 기계설비나 재고자산, 농축수산물 등 유동성이 큰 자산을 담보로 돈을 빌려주는 대출 상품으로, 담보로 잡힐 자금이 없는 중소기업이 주로 이용한다.

기술신용대출 잔액 역시 꾸준히 감소하는 추세다. 은행연합회에 따르면 17개 특수·시중·지방은행의 지난해 말 기준 기술신용대출 잔액은 304조5,353억원에 그쳤다. 이는 전년 동기(325조9,611억원) 대비 21조4,258억원 급감한 수준이다. 기존 중소기업 대출의 연장·대환, 증액을 제외한 순공급 금액을 뜻하는 기술신용대출 평가액은 같은 기간 245조5,242억원에서 230조7,812억원으로 14조7,430억원 감소했다.

기술신용대출은 신용이나 담보 여력이 부족하지만 우수한 기술력을 보유하고 있는 벤처·중소기업에 기술력을 담보로 자금을 공급해주는 대출 상품으로, 2014년 최초 도입됐다. 성장 가능성을 인정받은 기업들은 일반 중소기업 대출 금리보다 낮은 수준으로 1금융권에서 자금을 조달받을 수 있다. 한 금융권 관계자는 “(시중은행이) 기업대출을 강화하는 추세인 건 맞다. 하지만 은행도 연체 등 리스크를 관리해야 하다 보니 (상품 판매 대상을 선별하는 건) 어쩔 수 없다”며 “TCB 발급 장벽이 높아지며 기술신용대출 수요가 줄어든 것도 영향을 미친 것으로 보인다”고 말했다.

연체율 급등에 ‘부실 리스크’ 커져

실제 업계 일각에서는 은행권이 저예산 기업 대상 대출에 신중한 태도를 취할 수밖에 없다는 분석이 흘러나온다. 최근 들어 연체율이 급등하며 부실 리스크가 커진 만큼, 무작정 신규 대출을 내줄 수는 없다는 시각이다. 금융감독원에 따르면 올해 1월 말 기준 은행의 대출 연체율(1개월 이상 원리금 연체)은 0.45%로 전월 대비 0.07% 포인트 올랐다. 1월 중 신규 연체 발생액은 2조9,000억원으로 전월보다 7,000억원 늘어났다. 신규 연체율(신규연체 발생액/전월 말 대출잔액)은 0.13%로 전월(0.10%)에 비해 0.03% 포인트 올랐다.

가계대출과 기업대출의 연체율은 나란히 상승세를 보였다. 가계대출 연체율은 0.35%→0.38%로, 기업대출 연체율은 0.41%→0.5%로 올랐다. 특기할 만한 점은 중소기업대출의 연체율 상승폭이 두드려졌다는 점이다. 같은 기간 중소기업대출 연체율은 0.48%에서 0.6%로 0.12%P 증가했다. 금융감독원은 신규 연체율이 지난해 하반기 이후 높은 수준을 유지하고 있는 만큼, 향후 연체율 상승세가 지속될 가능성에 대비할 필요가 있다고 경고한 상태다.

중소기업들이 줄줄이 상환 여력을 잃은 원인으로는 고금리 기조가 지목된다. 한 벤처업계 관계자는 “(중소기업의 경우) 금리가 연 9~10%를 넘어도 2금융권에서 대출을 받는 경우가 부지기수”라며 “이자 부담에 짓눌리다가 폐업하는 경우도 흔하다”고 설명했다. 문제는 중소기업과 소상공인발 연체율이 급증할 경우, 은행권 역시 부실 리스크에 휘말릴 수 있다는 점이다. 현재 시중은행권은 급증한 신규 연체금을 관리하기 위해 긴급 대책을 마련 중인 것으로 알려져 있다.