“돈 없으면 돈 안 내준다” 기업대출 확대하는 시중은행, 저신용·저예산 기업은 ‘외면’

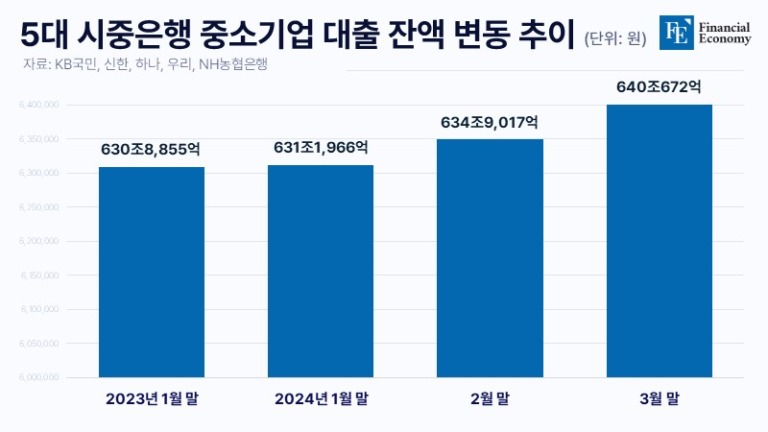

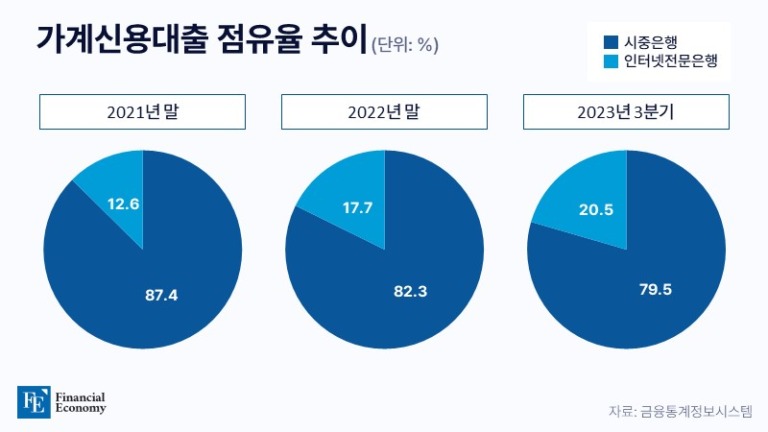

시중은행, 가계대출 관리 압박에 기업대출로 눈 돌려자금 구할 곳 없는 영세 중소기업은 관심 밖?”자금 무조건 내줄 순 없어” 치솟는 연체율에 경계 심해져 5대 시중은행이 기업금융 영업에 힘을 싣고 있다. 시중은행의 주요 ‘캐시카우’ 역할을 수행하던 가계대출이 정부의 관리 대상에 들자, 이를 대체하기 위해 중소기업·개인사업자대출에 눈을 돌리고 있는 것으로 보인다. 단, 자금 여력이 부족한 저예산·저신용 기업들이 주로…